「住み替えしたいけど、今の家が売れなかったらどうしよう…」

このような不安を抱えている方は少なくありません。家族構成の変化や転勤、住環境の見直しなど、住み替えを検討する理由はさまざまですが、現在の家が売れないというリスクは誰もが心配するポイントです。

実際、不動産の売却はスムーズに進むとは限りません。東日本不動産流通機構の調査によると、首都圏での中古戸建住宅の平均売却期間は約80日、地方ではさらに長くなることもあります。しかし、時には半年、1年と経っても買い手が見つからないケースもあるのです。

この記事では、住み替えで家が売れない場合の対処法や最終手段について、初心者にもわかりやすく解説します。「売り先行」と「買い先行」それぞれのパターンでの対策や、住宅ローンが残っている場合の選択肢、そして最終的な手段までを網羅的に紹介します。

住み替えは人生の大きな決断です。この記事を読むことで、「もしも売れなかったら」という不安に対する備えができ、より冷静に住み替え計画を進めることができるでしょう。

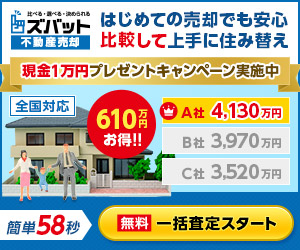

どの不動産会社を選べばいいかわからない場合は一括査定サイトのがおすすめです。特にズバット不動産売却は厳選な審査を通過した不動産会社が対応してくれるので安心です。

住み替えにおける家が売れないリスク

一般的な住宅の売却期間と「売れない」の基準

住宅の売却にはどれくらいの期間がかかるのでしょうか。公益財団法人東日本不動産流通機構の調査によると、2022年の首都圏における平均的な売却期間は、中古マンションで約71日、中古戸建て住宅で約81日とされています。

ただし、これはあくまで「平均」であり、物件の状態や立地、価格設定などによって大きく変わります。一般的に、3ヶ月経っても問い合わせや内覧がほとんどない場合は「売れにくい状況」、6ヶ月以上経過しても売れない場合は「売れない物件」と見なされることが多いでしょう。

住み替えで家が売れないときの問題点

住み替えで家が売れないと、以下のような問題に直面することになります。

1. 資金計画の崩壊

多くの場合、現在の家の売却資金を次の家の購入資金に充てる計画を立てています。家が売れないと、この資金計画が崩れてしまいます。特に売却金で住宅ローンの残債を返済する予定だった場合、新居の購入そのものが難しくなることもあります。

2. ダブルローンのリスク

新居を先に購入してしまうと、既存の住宅ローンと新居の住宅ローンの両方を支払う「ダブルローン」状態になる可能性があります。返済負担が大きく、家計を圧迫するリスクがあります。ダブルローンを組める場合でも、審査が厳しくなるため注意が必要です。

3. 維持費・固定資産税の二重負担

住み替えで家が売れないと、二つの住居の固定資産税や管理費、光熱費などを負担することになります。例えば、固定資産税は1月1日時点の所有者に課税されるため、その年の途中で売却できたとしても、1年分の税金を納める必要がある場合があります。

二重の負担は予想以上に家計を圧迫するため、長期間にわたると深刻な問題になりかねません。

家が売れない主な原因と基本的な対策

価格設定が高すぎる場合の対応

家が売れない最も一般的な原因は、価格設定が高すぎることです。思い入れや購入時の価格から「この価格で売りたい」という希望があっても、市場が受け入れる価格でなければ売れません。

価格設定が原因で売れない場合は、以下の対策が効果的です。

価格の再設定: 周辺の類似物件の売却価格を調査し、現実的な価格に見直しましょう。通常、最初の価格設定から10〜15%程度の値下げが効果的と言われています。例えば3,000万円の物件なら、300〜450万円ほど下げることで買い手の関心を集められる可能性が高まります。

段階的な値下げ: 一度に大幅な値下げをするのではなく、2〜3回に分けて段階的に値下げする方法も効果的です。例えば、最初に100万円値下げし、それでも1ヶ月間反応がなければ、さらに100万円値下げするといった方法です。

物件の魅力を高める工夫

物件自体の魅力が伝わっていないことも、売れない原因の一つです。

内装のリフレッシュ: 大掛かりなリフォームは必ずしも投資回収できませんが、クロスの張り替えや水回りの清掃・補修など、比較的費用の少ない「リフレッシュ」は効果的です。特に水回りとキッチンはチェックされやすい箇所です。

片付けと清掃: 物があふれた状態では、部屋が狭く見えてしまいます。不要な物を処分し、徹底的に掃除をすることで、明るく広々とした印象になります。

印象的な写真の撮影: 多くの買い手はまずインターネットで物件を探します。明るい日中に窓を開け、部屋の良さが伝わる写真を撮影してもらいましょう。

不動産会社の販売活動に問題がある場合

不動産会社の販売活動が不十分な場合も、家が売れにくくなります。

販売状況の確認: 定期的に不動産会社に連絡し、問い合わせ状況や内覧の反応を確認しましょう。具体的な数字で報告してもらうことが大切です。

媒介契約の見直し: 専任媒介契約で3ヶ月以上売れない場合は、他の不動産会社への変更や、複数の会社に依頼できる一般媒介契約への切り替えを検討しましょう。特に、地域に強い不動産会社を選ぶことが重要です。

立地や物件自体に問題がある場合

立地条件や建物の状態に大きな問題がある場合は、価格調整だけでは解決しないことがあります。

デメリットの明確化: 立地や建物に関する問題点(駅から遠い、日当たりが悪いなど)を正直に開示し、それを織り込んだ価格設定をしましょう。隠そうとしても、内覧時にはすぐにバレてしまいます。

ターゲット層の見直し: 一般の居住用としては売れにくくても、投資用や事業用として価値がある場合があります。ターゲットを変更することで、新たな買い手が見つかる可能性があります。

住み替え方法別の対策法

「売り先行」で進めている場合の対応策

売り先行とは、現在の家を売ってから新居を購入する方法です。この場合、資金計画は立てやすいものの、家が売れないと住み替え自体が進まないというデメリットがあります。

仮住まいの活用: 現在の家が売れるまでに時間がかかり、希望の物件を逃さないためには、一時的に賃貸住宅などに移るという選択肢もあります。引越しが2回必要になるというデメリットはありますが、理想の物件を購入するチャンスを逃さないという大きなメリットがあります。

売却期間を見据えた計画: 最初から売却に3〜6ヶ月かかると想定し、余裕を持った計画を立てましょう。特に子どもの転校や進学のタイミングに合わせたい場合は、かなり前から準備を始める必要があります。

売却条件の見直し: 3ヶ月以上反応がない場合は、価格の見直しや、複数の不動産会社への切り替えを検討しましょう。「売れるまで待つ」という選択は、市場環境次第では逆効果になることもあります。

「買い先行」で進めている場合の対応策

買い先行とは、新居を先に購入してから今の家を売却する方法です。理想の物件を逃さないというメリットがありますが、ダブルローンのリスクや二重の維持費負担などのデメリットもあります。

ダブルローン対策: 新居の住宅ローンと既存の住宅ローンを同時に支払う必要がある場合、あらかじめ返済シミュレーションをしておきましょう。家計に無理がないかを確認し、必要に応じて住み替えローン(後述)の利用も検討します。

空き家にするメリット活用: 買い先行で新居に移った後は、旧居は空き家になります。これにより内覧のしやすさが向上し、売却が促進される可能性があります。特に家具を残して「ホームステージング」的に演出すると、買い手にとって住んだイメージが湧きやすくなります。

二重生活のコスト計算: 二つの住居を維持するコストを事前に計算しておきましょう。住宅ローンだけでなく、固定資産税、管理費、光熱費など全てを含めた金額で、何ヶ月維持できるかを把握しておくことが重要です。

住宅ローンが残っている場合の対処法

住宅ローン残債がある家を売却する基本的な流れ

住宅ローンが残っている家を売却する場合、基本的には以下の流れになります。

- 不動産会社に売却を依頼する

- 買い手が見つかり、売買契約を締結する

- 金融機関に売却の連絡をし、抵当権抹消に必要な手続きを確認する

- 決済日に、売却代金から住宅ローンの残債を一括返済する

- 抵当権を抹消し、所有権を買主に移転する

ただし、売却金額がローン残債より少ない場合(いわゆる「オーバーローン」の状態)は、別途対応が必要になります。

ローン残債が売却金額を上回る場合の選択肢

差額の一括返済: 最もシンプルな方法は、売却金額とローン残債の差額を自己資金で一括返済することです。例えば、ローン残債が2,500万円で売却金額が2,000万円の場合、差額の500万円を自己資金で支払います。

住み替えローンの活用: 一括返済が難しい場合、「住み替えローン」という選択肢があります。これは、現在の住宅ローン残債と新居の購入資金をまとめて借りられるローンで、フラット35などが提供しています。ただし、金利が通常のローンより高めに設定されていることが多いため、シミュレーションをしっかり行いましょう。

任意売却の検討: どうしても差額を用意できない場合、金融機関と交渉して「任意売却」を行う方法もあります。これは、競売よりも良い条件で売却できる可能性があり、残債の一部を分割返済することに金融機関が同意してくれる場合もあります。ただし、これは金融機関の判断によるため、必ず実現するわけではありません。

金融機関との交渉ポイント

住宅ローンが残っている家の売却では、金融機関との良好な関係が重要です。

早めの相談: 売却を決めたら、早い段階で金融機関に相談しましょう。特にオーバーローンの可能性がある場合は、売買契約の前に金融機関の意向を確認しておくことが大切です。

返済計画の提示: オーバーローンで分割返済を希望する場合は、具体的で実現可能な返済計画を提示しましょう。単に「分割で返したい」というだけでなく、いつまでにいくら返済できるかを示すことが重要です。

専門家の活用: 住宅ローンに詳しいファイナンシャルプランナーや弁護士に相談することで、より有利な条件を引き出せる可能性があります。特に任意売却を検討する場合は、専門家のサポートがあると安心です。

いよいよ売れない場合の最終手段

業者買取という選択肢

通常の売却方法(仲介)で家が売れない場合、「業者買取」という選択肢があります。これは、不動産会社が直接物件を買い取るもので、以下のようなメリットとデメリットがあります。

メリット:

- 確実に売却できる(買い手探しが不要)

- 売却期間が短い(最短1週間程度で完了することも)

- 内覧の手間がない

- 物件の状態に関わらず買い取ってもらえる

デメリット:

- 仲介での売却より価格が低くなる(市場価格の60〜80%程度が一般的)

- 買取業者によって価格に差がある

業者買取を検討する場合は、複数の業者から見積もりを取り、比較することが重要です。最低でも3社以上に相見積もりを依頼しましょう。

買取保証制度の活用方法

住み替えを検討している方向けに、「買取保証」というサービスを提供している不動産会社もあります。これは、一定期間内に買い手が見つからなかった場合、事前に決めた価格で不動産会社が買い取ることを保証するサービスです。

買取保証のメリット:

- 最悪の場合でも確実に売却できる安心感がある

- 通常の仲介売却の機会も得られる(二段構えの売却戦略)

- 新居の購入計画が立てやすくなる

注意点:

- 買取保証価格は市場価格より低めに設定される

- 保証料や手数料がかかる場合がある

- 不動産会社によってサービス内容が異なる

大手不動産会社(三井不動産リアルティや住友不動産販売など)では、このようなサービスを提供していることが多いので、住み替えを検討している方は積極的に問い合わせてみるとよいでしょう。

賃貸活用という選択肢

家が売れない場合の別の選択肢として、一時的に賃貸に出すという方法もあります。

賃貸活用のメリット:

- 不動産を手放さずに収入を得られる

- 住宅ローンの返済資金の一部をカバーできる

- 空き家の管理問題が解消される

- 不動産市場が回復するまで待つことができる

デメリット:

- 賃貸経営のノウハウが必要

- 家賃収入だけでローン返済をカバーできない場合が多い

- 賃貸用にリフォームが必要な場合がある

- 入居者とのトラブルリスクがある

賃貸活用を検討する場合は、家賃収入とコスト(ローン返済、管理費、修繕費など)のバランスをしっかり計算し、長期的な視点で判断することが重要です。

住み替え計画の延期・見直し

最後の選択肢として、住み替え計画自体を延期または見直すことも検討する価値があります。

住み替えを延期する場合の対応:

- 不動産市場の動向を注視し、売却に適したタイミングを待つ

- 現在の住居をリフォームして住環境を改善する

- 資金計画を見直し、より確実な住み替え計画を練り直す

住み替えは人生の大きな決断です。無理に進めて後悔するよりも、時には立ち止まって計画を見直すことも、賢明な選択と言えるでしょう。

住み替え成功のための事前対策

適切な売却価格の決め方

住み替えがスムーズに進むかどうかは、最初の価格設定が大きく影響します。高すぎる価格設定は売却期間の長期化を招き、住み替え計画全体に影響を与えます。

適切な価格設定のポイント:

- 複数の不動産会社から査定を受ける(最低3社以上)

- 査定価格だけでなく、その根拠も確認する

- 周辺地域の実際の成約事例を調べる

- 自分の希望価格と市場価格のギャップを認識する

査定価格に幅がある場合は、その理由をしっかり各不動産会社に聞きましょう。単に高い査定を出した会社を選ぶのではなく、根拠のある説明ができる会社を選ぶことが重要です。

複数の不動産会社を比較する重要性

不動産会社選びは、売却成功のカギを握ります。以下のポイントで比較検討しましょう。

不動産会社比較のポイント:

- 地域での取引実績と知名度

- 広告宣伝力(ポータルサイトへの掲載状況、自社サイトの充実度など)

- 担当者の対応の丁寧さと迅速さ

- 売却戦略の具体性(どのようにして買い手を見つけるか)

- 過去の顧客からの評判

一括査定サイトを利用すると、複数の不動産会社を効率よく比較できます。また、実際に会社を訪問して雰囲気を確かめることも大切です。

売却期間を見据えた資金計画の立て方

住み替えでは、売却期間を現実的に見積もった資金計画が重要です。

資金計画のポイント:

- 売却に最低3〜6ヶ月かかると想定する

- その間の住宅ローン返済や維持費を計算しておく

- 最悪の場合(売れない場合)の資金計画も立てておく

- ダブルローンの可能性がある場合は、事前に金融機関に相談しておく

特に、住宅ローンの残債がある場合は、売却金でローンを完済できるかどうかを事前に確認しておくことが重要です。オーバーローンの可能性がある場合は、差額をどうするかの計画も立てておきましょう。

家の価値を上げるための事前準備

売却前に家の価値を上げる工夫をすることで、売却しやすくなります。大掛かりなリフォームは費用対効果が低いことが多いですが、以下のような比較的費用の少ない対策は効果的です。

売却前の準備:

- 徹底的な清掃と整理整頓

- 小さな修繕(壁のキズ補修、水栓の交換など)

- 庭や外構の手入れ

- 不要な家具や生活感の強いものの片付け

第一印象は重要です。特に玄関周りや水回りは、買い手が最も気にするポイントなので重点的にケアしましょう。

実際の体験談と教訓

住み替えに成功した方の事例

Aさん(40代・会社員)の事例:

Aさんは、子どもの成長に伴い、より広い家への住み替えを計画しました。最初は「売り先行」で進めましたが、3ヶ月経っても問い合わせがほとんどなかったため、価格を当初より10%下げたところ、2週間で買い手が見つかりました。

「最初から欲張らず、市場価格に合わせた価格設定をしていれば、もっと早く売れたかもしれません。結果的には価格を下げたことで、希望通りのタイミングで住み替えができて良かったです」とAさんは話しています。

家が売れずに苦労した方の体験談

Bさん(50代・自営業)の事例:

Bさんは、新築一戸建てを購入した後、既存のマンションを売却しようとしましたが、1年経っても売れませんでした。結局、当初の希望価格から20%以上値下げして、ようやく売却できました。その間、ダブルローンの負担で家計は大変苦しい状況でした。

「新居を先に購入するリスクを軽く見ていました。売れないことを想定した資金計画を立てておくべきでした。また、複数の不動産会社に依頼すれば、もっと早く売れた可能性もあったと思います」とBさんは振り返ります。

売れない状況から脱出した成功事例

Cさん(60代・定年退職者)の事例:

Cさんは、定年退職を機に田舎暮らしを始めるため、都内の住まいを売却しようとしましたが、築年数が古いこともあり、半年間売れませんでした。そこで、不動産会社を変更し、「投資用物件」としてターゲットを変えて販売したところ、2ヶ月で買い手が見つかりました。

「物件の魅力をどう伝えるかは、不動産会社の力量によるところが大きいと感じました。また、住居用ではなく投資用としての価値を見出すという発想の転換が功を奏しました」とCさんは語ります。

不動産のプロが語る住み替え時の注意点

不動産会社で20年以上の経験を持つDさんは、以下のアドバイスをしています。

「住み替えで最も多い失敗は、売却期間を楽観視することです。特に人気エリアでない場所や築古物件は、想定以上に時間がかかることを覚悟すべきです。また、『買い先行』の場合は、最悪の場合でも半年以上はダブルローンの負担に耐えられる資金計画を立てておくことが重要です。そして、売却がうまくいかない場合の『最終手段』(業者買取など)もあらかじめ検討しておくことで、精神的な余裕が生まれます」

まとめ:後悔しない住み替えのためのチェックリスト

住み替えで家が売れないというリスクに備え、以下のチェックリストを参考にしてください。

住み替え前に確認すべきポイント:

- 複数の不動産会社から査定を受け、適切な価格設定をしているか

- 売却期間を現実的に見積もった資金計画を立てているか

- 「売り先行」か「買い先行」か、自分の状況に合った方法を選んでいるか

- ダブルローンになった場合の返済計画は立っているか

- 最終手段(業者買取など)についても検討しているか

住み替え中のリスク管理方法:

- 売却状況を定期的に不動産会社に確認する

- 3ヶ月を目安に、売却戦略(価格、広告など)の見直しを検討する

- 必要に応じて、複数の不動産会社に依頼することも検討する

- 家の状態を常に内覧できる状態に保つ

「最悪の場合」を想定した備え:

- 業者買取の相場を事前に調べておく

- 買取保証サービスの利用を検討する

- 一時的な賃貸活用の可能性も検討する

- 住み替え計画自体の延期も選択肢として持っておく

専門家に相談するタイミングと選び方:

- 住宅ローンに関する不安があれば、早めに金融機関やファイナンシャルプランナーに相談する

- オーバーローンの可能性がある場合は、弁護士など法律の専門家に相談する

- 不動産会社選びでは、実績や評判だけでなく、担当者との相性も重視する

住み替えは、準備と心構えが成功のカギを握ります。「もしも売れなかったら」というリスクを認識し、対策を立てておくことで、住み替えをより安心して進めることができるでしょう。

よくある質問(FAQ)

「住み替えで最も安全な方法は?」

安全性を最優先するなら「売り先行」が安心です。現在の家を売ってから次の家を購入するため、ダブルローンのリスクがありません。ただし、住居がない期間が生じる可能性があるため、仮住まいの準備や引越しが2回必要になるといったデメリットもあります。

また、売買契約の条件に「買い替え特約」を入れることで、新居の購入ができなかった場合に売買契約を解除できるようにする方法もあります。不動産会社と相談してみましょう。

「ダブルローンは組めるのか?」

理論上は組むことは可能ですが、審査が厳しくなります。金融機関は、借入総額が年収の何倍かという「返済負担率」を重視します。一般的に、返済負担率が35%を超えると審査が厳しくなると言われています。

例えば、年収600万円の場合、月々の返済額の合計が17.5万円(年間210万円、年収の35%)を超えると、審査が通りにくくなります。既存の住宅ローンと新規の住宅ローンの両方を考慮した返済シミュレーションを行い、無理のない計画か確認することが大切です。

心配な場合は、住み替え前に金融機関に事前相談することをおすすめします。ローン審査に通る可能性や、住み替えローンなどの選択肢についてアドバイスがもらえるでしょう。

「買取と仲介の違いは?」

「仲介」は不動産会社が売主と買主の間に立って取引をサポートするもので、市場価格で売却できる可能性が高いです。一方、「買取」は不動産会社が直接物件を購入するもので、売却が確実かつ迅速に行えるメリットがありますが、価格は仲介より低くなります。

仲介での売却価格が3,000万円の物件だと、買取では1,800万円〜2,400万円程度(60%〜80%)になることが一般的です。急いで売却する必要がなければ、まずは仲介で売り出し、一定期間経っても売れない場合に買取を検討するという段階的なアプローチがおすすめです。

「業者買取だとどれくらい価格が下がるの?」

業者買取の場合、一般的に市場価格の60%〜80%程度になると言われています。これは、買取業者が後でリフォームして再販する場合のコストやリスクを考慮しているためです。

例えば、市場価格が3,000万円の物件なら、買取価格は1,800万円〜2,400万円程度になることが多いです。ただし、立地条件が良い物件や需要が高いエリアでは、80%以上の買取価格が提示されることもあります。

複数の業者から見積もりを取り、比較することが重要です。大手と中小、地域密着型など、さまざまなタイプの買取業者に相見積もりを依頼すると、より高い買取価格を引き出せる可能性があります。

「住み替えローンを組める条件は?」

住み替えローンを利用するには、以下のような条件を満たす必要があります。

- 年齢・収入などの基本的な審査条件(通常の住宅ローンと同様)

- 現在の住宅ローンの返済状況が良好であること

- 新たな物件が住宅ローンの担保として適切であること

- 旧居の売却計画が現実的であること

特に、フラット35の住み替えローンを利用する場合は、収入に対する返済負担率が基準内であることが求められます。年収が400万円以下の場合は返済負担率30%以下、400万円超の場合は35%以下が目安です。

住み替えローンは通常の住宅ローンより審査が厳しく、金利も若干高めに設定されていることが多いため、複数の金融機関に相談して比較検討することをおすすめします。

すぐに実行できる具体的なアクション3つ

1. 複数の不動産会社に査定を依頼する

住み替えを検討しているなら、まずは複数の不動産会社(最低3社以上)に査定を依頼しましょう。一括査定サイトを利用すれば、一度の申し込みで複数の会社に依頼できます。

査定時には、単に価格だけでなく以下の点もチェックしましょう。

- その価格で売れる根拠(周辺の成約事例など)

- 想定される売却期間

- 具体的な販売戦略(どのような広告を出すかなど)

- 万が一売れなかった場合の対応策(価格の見直しタイミングなど)

会社によって査定価格や販売戦略が異なりますので、比較検討することで適切な不動産会社と売却価格を見極めることができます。

2. 住み替え資金計画を最悪のケースも含めて立てる

住み替えをスムーズに進めるためには、資金計画が重要です。特に「最悪のケース」を想定した計画も立てておきましょう。

具体的には、以下のシミュレーションを行います。

- 現在の家が売れるまでに6ヶ月以上かかった場合の資金繰り

- 希望価格より10〜20%低い価格でしか売れなかった場合の資金計画

- ダブルローンになった場合の毎月の返済額と家計への影響

- 最終手段(業者買取など)を選んだ場合の資金計画

エクセルなどで表を作成し、様々なケースを想定してシミュレーションしておくことで、実際に問題が発生した際にも冷静に対応できます。不安がある場合は、ファイナンシャルプランナーなどの専門家に相談するのもおすすめです。

3. 現在の家を売りやすくするための準備を始める

家が売れやすくなるよう、今からできる準備を始めましょう。費用をかけずに、以下のような対策が効果的です。

- 不要な物を処分し、部屋をすっきりと見せる(クローゼットの中も含めて)

- 壁や床の小さな傷、汚れを修繕する

- 水回りを徹底的に清掃する

- 玄関周りや外構を整える(除草、剪定など)

- 家の間取り図や設備のリスト、修繕履歴などの情報を整理しておく

これらの準備をしておくことで、内覧時の印象が良くなり、売却がスムーズに進む可能性が高まります。また、不動産会社に売却を依頼する際も、管理の行き届いた物件として高評価を得られるでしょう。

住み替えは人生の大きな決断です。「家が売れなかったら」というリスクを正しく認識し、適切な対策を講じることで、後悔のない住み替えを実現しましょう。不安な点は、不動産や住宅ローンの専門家に相談することも忘れないでください。

どの不動産会社を選べばいいかわからない場合は一括査定サイトのがおすすめです。特にズバット不動産売却は厳選な審査を通過した不動産会社が対応してくれるので安心です。

コメント