持ち家を購入するときに大半の人は住宅ローンを組みますが、何らかの事情により払えないような状況になってしまう人もいます。

最悪の場合には自己破産の危険性もあるので、住宅ローンを払えないのは大変申告な問題です。

- 住宅ローンを払えないとどうなるの?

- 住宅ローンを払えないときの効果的な対策があれば知りたい。

本記事では上記のような悩みを持つ方に向けての内容となってます。

住宅ローンを払えない時の対策をしないとどういった事態になるのかを解説するだけではなく、住宅ローンが払えない人はどうすればいいのか具体的な対策についても提案していきます。

私自身、住宅ローンアドバイザーの資格があるファイナンシャルプランナーで、不動産業界ではローンの相談も受けていた経験があります。業務や資格の勉強の中で身に付けた知識や経験を出し惜しみなく無料で発信していきます。

若干ボリュームがありますが、住宅ローンが払えない状況から抜け出すきっかけになる内容となってますので、是非最後までご覧ください。

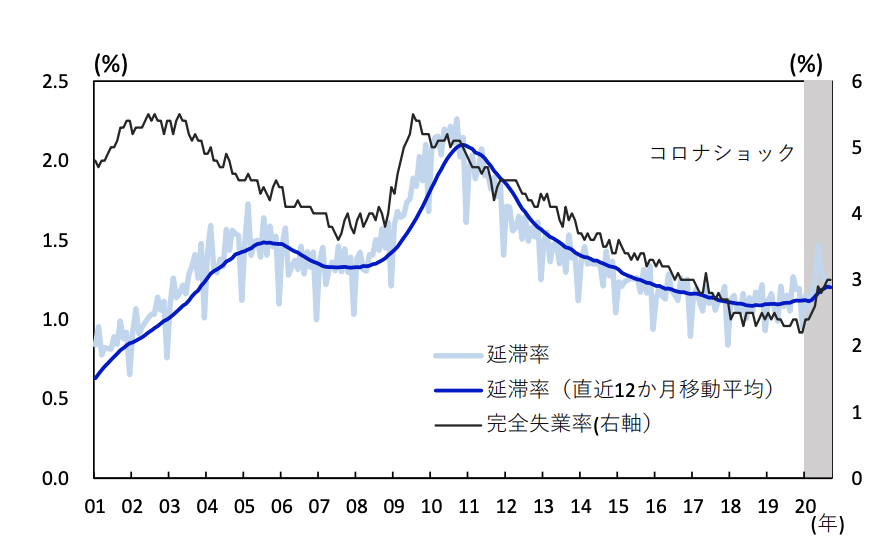

住宅ローンが払えない人の割合は?

住宅ローンを組んでいる人のうち、どれくらいの割合で払えない人がいるのでしょうか?

具体的な数字は発表されていませんが、公的機関の調査データを元に、ある程度の数字を知ることはできます。

住宅金融支援機構の「リスク管理債権」という資料の数字をみてみましょう。

平成30年のデータをみると、

- 貸出金の元金残高・・・23兆4,930億円

- 3カ月以上滞納、破綻・・・3,666億円

②÷①=1.5%

全体の1.5%というと、少ないと思われるかもしれませんが、「3カ月以上」という条件があるので、さらに短期間で統計を取ればもっと数字は増えるでしょう。

住宅ローンを払えなくなるのは誰でも起こりうるし、コロナの影響もあり、これからはもっと増えていくでしょう。

いずれにしても、払えない状況になる前になるべく早く対応していくことで損することはありません。

住宅ローンが払えない人の特徴

住宅ローンが払えない人には共通した特徴があります。

これらの特徴を把握し自身が当てはまっているか確認しておくことで、滞納後のリスクを未然に防いで行くことも可能です。

住宅ローンが払えない人の特徴を具体的に解説していきます。

収入が下がった

住宅ローンを組む際の審査では、申込者の年齢や勤め先などの条件によって借入限度額が決まります。

その中でも、借入限度額に大きな影響を与えるのが「年収」です。

しかし、転職の失敗や病気、失業などが原因で年収が下がってしまえばたちまち住宅ローンの支払いが厳しくなってしまいます。

もちろん、共働きで夫婦の合計年収でローンを借り入れた場合は、どちらかが働けなくなったら倍の負担がかかります。

保険の見直しなど、日頃からの備えが必要です。

住宅ローンの借入額が多い

そもそも住宅ローンの借入額が多いというのも住宅ローンが払えない人の特徴です。年収が下がったり出費が多くなくても、借入計画が間違っていたら支払いがきつくなるのは当然です。

特に住宅ローンは職業などの”属性”が良ければかなり高い返済比率でも借入することが可能です。

返済比率・・・年間返済額を額面年収で割った割合のこと

また不動産会社の中には借入ぎりぎりまで住宅ローンをすすめる業者もあります。借入金額が高いほど不動産価格も高くなり不動産会社に入る仲介手数料の売上が多くなるからです。

借入時によくわからずに住宅ローンを組んでしまった場合、もう一度返済比率や返済期間を整理してみることをおすすめします。

出費が多くなった

住宅ローンを組むのは、大半が子育て世帯のため、年数が経つごとに必然的に出費が多くなってきます。

- 教育費

- 車のローン

- 保険や税金

ある程度の生活を維持していくのは仕方ありませんが、出費が増えていったとしても、住宅ローンの毎月の返済額は減るわけではありません。

住宅ローンをギリギリ払えている状況だと、なにかしら不測の事態があったら自己破産に繋がるリスクもあるので要注意です。

定年退職後もローンが残っている

退職金で一気に返済しようとして、定年後まで借りる計画で住宅ローンを借入れた人も少なくないはずです。ただ、支給される退職金が想像以上に少なかったり、退職時期の前後で出費が重なってしまった場合に返済が厳しくなってしまうケースがあります。

退職金だけをあてにしてしまうと、いざというときに対応するのが難しくなってしまいます。

住宅ローンが払えない場合は競売にかけられる

住宅ローンは毎月決まった日に引き落としされる場合が多いです。うっかり口座残高がない場合でも、関係なく金融機関から連絡が来ますし、遅延損害金も発生します。

あまりにも遅延が重なれば、クレジットカードやカーローンの審査の際に、少なからず影響が出てくることがありますので、注意しましょう。

一方、うっかりではなく本当に資金繰りが厳しい場合はどうなるのでしょうか?払わない期間によって、どういった事態になるリスクがあるのか解説していきます。

金融機関や保証会社の対応によっては、期間が多少前後しますので、その点はご承知おきください。

- 信用情報に影響が出る

- 全額一括返済の請求が来る

- 競売にかけられる

- 遅延損害金を支払わなければならない

滞納期間が3カ月以内の場合

住宅ローンが払えないからといって、すぐに立ち退きを要求されるというわけではありません。

まずはじめに、金融機関から返済の催促がきます。

金融機関にもよりますが、口座引き落とし日に引き落としできなかった場合に電話がくることは少なくありません。

この場合は、着信拒否や折り返しの連絡をしないなどといった対応は避けましょう。

素直に状況を説明し、金融機関の担当に、返済期限や金額の交渉をしてみることです。

金融機関の立場からしても、返済してもらうことを優先したいという部分もありますので、わりと柔軟に対応してもらえます。

滞納期間が3~6か月の場合

3カ月を経過すると、金融機関から一括返済を求められるようになります。

書面も「督促状」や「催告状」とこれまでとは違った対応に変わります。

金融機関側からしたら、3カ月ほど待つのは大きな譲歩です。

督促状や催告状をさらに無視し続けると期限の利益を喪失します。

期限の利益・・・一定の期日が到来するまでの間、債務を履行しなくていい利益のこと。例えばローン契約の場合、借りた人は返済義務を負い、契約書でいつまでに返済するかという期限を決めます。

もちろん、金融機関側は借り手が一括で払えるほど現金があるとは思っていません。

一括返済を求めるのは、あくまで次のステップに進むための手段です。

次のステップとは「代位弁済」のことです。

金融機関は借入残高の全額を返済者の保証会社に一括請求し。保証会社が全額支払います。ただ、「支払ってくれてラッキー」というわけにはいきません。お金を貸す側が替わっただけで、ローンが免除されるわけではないからです。

保証会社は金融機関に支払った金額の回収のために動き出します。

滞納者は、一括返済できない場合が大半のため、住宅の「任意売却」を検討することになります。

売却価格以上には返済する必要はないため、軽い負担で返済できますし、自己破産の必要もありません。

1日でも早く行動し、最悪の事態を防いでいきましょう。

滞納期間が半年以上の場合

滞納期間が半年以上になると、まず任意売却をするのは難しくなります。

買主のローン審査にも時間がかかるため、滞納機関から半年が過ぎてたら待ってもらうことが困難です。

金融機関の中には、住宅ローンの滞納者に対し、競売しか対応を受け付けていないところがあります。その場合は、必然的に、滞納→競売という流れになります

上記のとおり、半年以上経過すると、ほぼ競売という選択肢しか残されていません。

さらに、競売後も返済が残り、支払いが遅れた場合は、損害として「遅延損害金」を支払わなければなりません。

割合としては、返済日の翌日から遅延している元金に対して、年14%前後の利息がかかります。(金融機関によって違います。)

そのため、なるべく早いうちに対応するのがいかに重要かがわかります。

先延ばしは禁物です。繰り返しになりますが、手遅れになる前に早めに対応しておきましょう。

住宅ローンが払えない場合の対策

住宅ローンが払えない人は全体からすると1%くらいです。

しかし、最近ではコロナをきっかけに住宅ローンが払えない人が増えてきました。

住宅ローンが払えない場合、放置していても状況は良くなりません。なるべく早く対応しておくことが重要です。

自身の状況に合った対策をしておくことでのちのち大きなトラブルになるリスクが減ります。

住宅ローンの借り換え

一つ質問です。住宅ローンを組むときに、どうやって商品を決めましたか?

- 営業マンが勧める住宅ローンを選んだ

- もともと取引がある金融機関で組んだ

大半の場合、上記2つのどちらかです。

もし、上記にあてはまるようであればまずは住宅ローンの借り換えを検討しましょう。

借入時の金利よりも安く借り換えることができますし、低金利時代といっても、トータルでみたらかなりの費用を浮かせることができるはずです。

早ければ早いほど、借り換えの成功につながるので、まずは簡単な見積もりだけでもしてみましょう。

保険適用の確認

住宅ローンが病気の療養が原因で払えない人もいるでしょう。

そういった場合は住宅ローンの団体信用生命保険の確認をしましょう。

団体信用生命保険・・・債務者が病気になったり死亡したときに残債が支払われる保険

住宅ローンを組む際は団体信用生命保険に加入するケースが多いです。そして保険の中には病気によっては残債が支払われることもあります。

自身の病気が団体信用生命保険に適用すれば残債が支払われる可能性が高くなります。保険会社に確認してみましょう。

固定費の見直し

家計の圧迫で、住宅ローンを組んだときの返済計画が崩れてしまう人もいます。

住宅ローンの月額返済額の交渉も必要ですが、その他の固定費も金額がかかるものから見直していきましょう。

- 車

- 保険

- スマホ

- 光熱費

一度見直すだけで、人によっては、年間数十万円節約することも十分に可能です。

詳しくは別の記事で解説してますので、是非ご覧になって実践してみて下さい。

支払い期間の延長、返済金の減額の交渉

繰り返しになりますが、住宅ローンをわずかでも滞納することによってメリットはありません。

クレジットや別のローンを組む機会があれば不利になりますので、すこしでも厳しい状況でしたら、支払い期限の延長と、返済金の減額の交渉をしましょう。

コロナウイルスによって、返済が厳しい人も多くなってきているので、事情をきちんとお話すれば十分に交渉の余地はあります。

任意売却をする

滞納期間が長くなるほど、競売や自己破産の可能性も出てきます。

もし、住宅の売却を検討している場合は、少しでも早い方が高い金額で売却することができます。競売を避ける場合は任意売却をするのがおすすめです。

また、いまは売る気があまりないとしても、いまの家の価値を知っておくだけでもいざというときの備えになります。

まずは、家の価値を知っておいて、それからどうしていくか考えていくと良いでしょう。

自己破産する

住宅ローンを返済することはおろか、別のローンの負債も抱えていたり、仕事がなくなってしまうなど売却するだけではどうしようもない場合は自己破産するのも一つの手段です。

家を手放すことになってしまうのは惜しいですが、借金額が多額の場合は有効な手段といえます。

もし、借金額が多額の場合は一度自己破産関係のプロに相談してみましょう。

住宅ローンが払えないときの注意点

住宅ローンを払えないときの注意点について解説していきます。注意点を把握しておくことによってさらに状況が悪くなるのを回避できるようになります。

他から借り入れする

住宅ローンが払えないとき、金利や返済期間の交渉をするのはいいですが、新たに借り入れするのはやめましょう。特にフリーローンなど利息が高い借金は危険です。

その場は乗り切れたとしても残債は雪だるま式に膨らんでいきます。

もしどうしても生活が苦しく一時的に借り入れが必要な場合は公的機関を利用するという手もあります。金利がかなり低く借り入れすることができるサービスもあります。

まずは役所に相談してみるのをおすすめします。

放置する

金融機関からの連絡を放置することはその場しのぎになるだけでなんの解決にもつながりません。住宅ローンを払えない人の中には対応がめんどくさくて放置する人がいますが、放置するとさらにめんどくさいことになります。

誰にも相談しない

住宅ローンが払えない場合はすぐに動きましょう。

誰にも相談できずに自分で抱え込んでいると解決にはなりません。

まずは金融機関に相談したり、自宅の価値を知るために不動産会社に査定を出してみるなどできることから始めていきましょう。

コメント